家の住み替え時に生じる住宅ローン問題とその対処方法

コロナ禍による働き方や生活様式の変化から、住む場所の変更を考えている人が増えているようです。

転勤や単身赴任などではなく、自らの考えで積極的に移住する人が増えている。リモートワークで都心を離れて住みやすい地方に移る現役世代だけではなく、田舎から生活に便利な都会の駅チカのマンションに移り住む高齢者世代など、その幅はかなり広くなっています。

そして彼らに多く共通するのが、現在住んでいる家を売却して新しく家を購入する。つまり「家の住み替え」をされているということです。

一昔前は家は一生で一番高い買い物、家を購入したらそこに一生住むというのが当たり前の感覚でしたが、最近では家を住み替えるのが普通のことになってきた印象を受けます。

ただしそうなると当然ですが、新しく家を購入して引っ越すのと比べて「売却する」という手順が増えることになります。そしてそこに難しさを感じている人が多いのも、現実として見受けられます。

家の住み替えには大きく分けて、次の2つの方法があります。

- 購入先行:新居を先に購入・引っ越し後に、今住んでいる家を売却する

- 売却先行:今住んでいる家を先に売却してから、新居を購入・引っ越しする

購入先行、売却先行どちらにもそれぞれメリット・デメリットが存在しますが、購入先行を希望される人が多いですね。なぜなら、売却先行の場合は今住んでいる家を先に売却するため、新居に入るまでの間に賃貸物件などで生活する必要があるから。余計なコストがかかりますし、何より引っ越しも2回になって非常に面倒なのです。

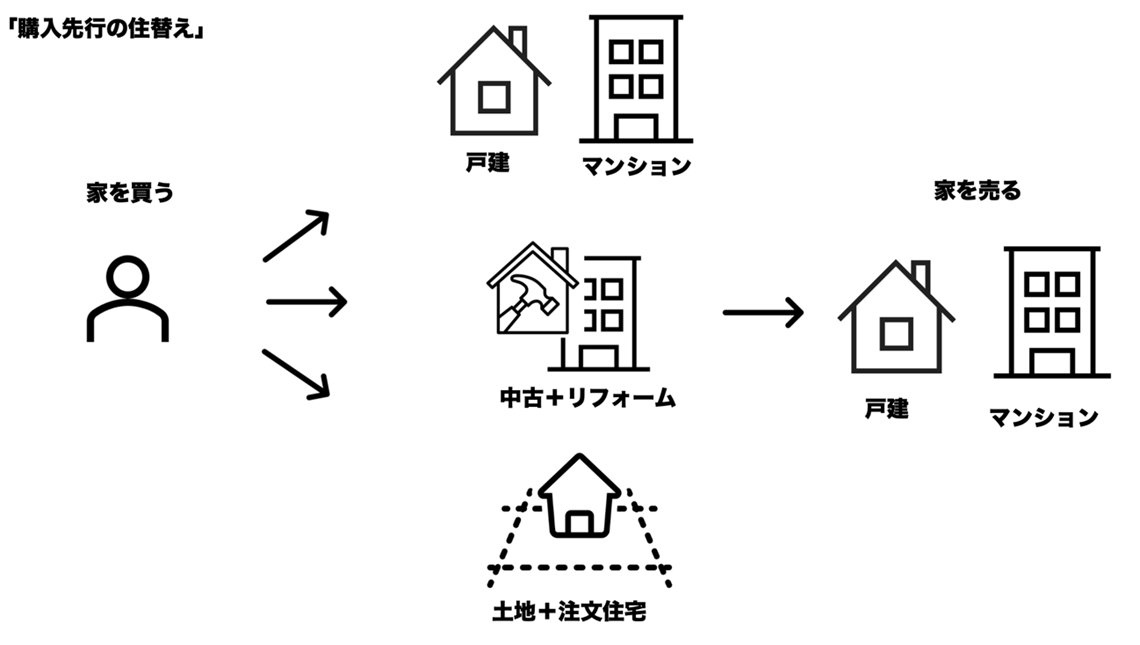

購入先行の住み替え・3つの方法

購入先行の住み替えのパターンとして、次の3つのパターンが考えられます。

- 新築の戸建て・マンションもしくはリフォームが不要な中古物件を購入する

- 中古物件を購入し、リフォームする

- 土地を購入して注文住宅を建てる

どちらのパターンにしてもまずは先に引っ越し先の物件を購入し、その後に今住んでいる家を売却するという大きな流れ自体は変わりありません。

では、この購入先行の住み替えで生じる一番大きな問題とは何か?

それが、住宅ローンに関わる問題です。

購入先行の住み替え時に住宅ローンが問題となる理由

購入先行による住み替えで一番問題となるのが、住宅ローンの扱いです。

住宅ローンが完済していれば問題ありませんが、残債がある場合はまず今の家を売却してローンを完済しなければなりません。住宅ローンが残っている状態で、新居のための新たな住宅ローンを組むことには色々な制限がかかるからです。

しかし住んでいる家を先に売却するとなると、新居に移る前に別の賃貸住宅などに入らなければなりません。

あれ?ちょっと待って下さい。それって「売却先行」と同じじゃないですか?

そうなんです。売却先行の面倒さを避けるために購入先行を希望されたはずが、住宅ローンが残っているがために売却先行の住み替えになってしまう。

これでは、意味がないですよね。

では、住宅ローンが残っている場合は購入先行による住み替えは無理なのか?

決してそんなことはありません。

金融機関への対処をしっかり行えば、住宅ローンが残ったままでも(つまり先に家を売却しなくても)新たな住宅ローンを組むことは可能なのです。

ではこれから、購入先行の住み替え時にまつわる住宅ローンの注意点と、その対処方法を考えていきましょう。

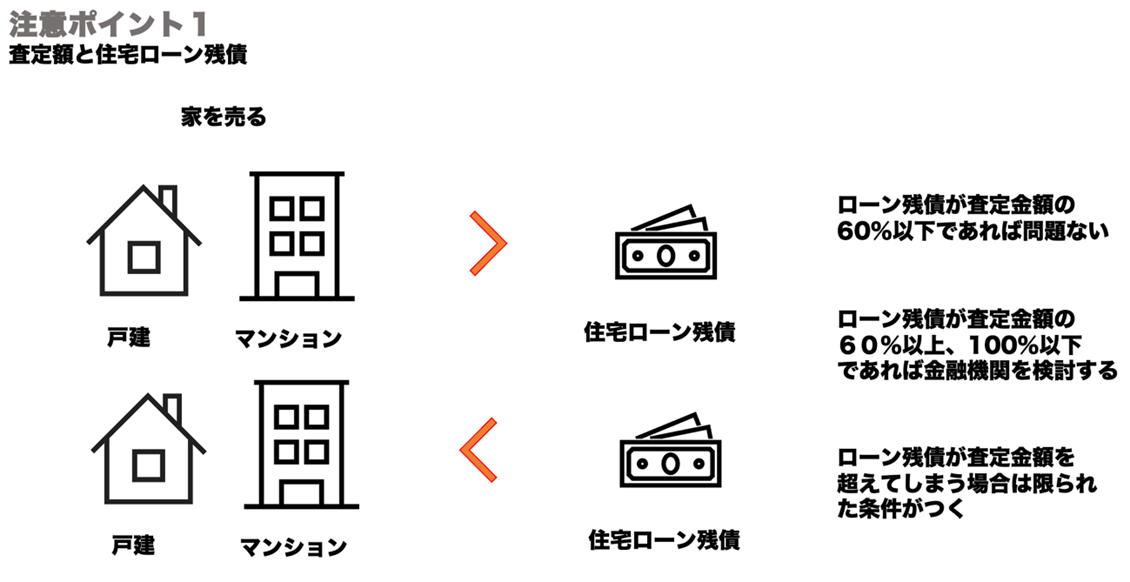

注意ポイント①:売却価格の査定

購入先行でも売却先行でも、家の住み替えのためにまず行うのは当然ながら自宅の売却価格の査定です。購入先行の場合は特に、この査定が重要になってきます。家の査定金額が新規住宅ローンの審査に大きく影響するからです。

査定自体は今は物件情報をシステムに入力するだけで簡単にできるので、どの不動産業者も無料でやってくれます。都心では査定と実際の売却価格にあまり差がないことがほとんどですが、地方では査定書だけではなく、地元の不動産業者の『肌感覚』も考慮に入れるのが無難。

家の売却予想金額がローン残債を上回っていれば、全く問題ありません。新しい家を買うための新規住宅ローンの審査も、滞りなくされるでしょう。

問題となるのが、売却査定金額がローン残債に不足している場合。今の家のローンが残っていて新たに住宅ローンを組む場合は、「住み替えローン」という扱いになってしまいます。住み替えローンは通常の住宅ローンよりも金利が高く、金融機関の審査も厳しくなるので、借りる側のメリットはほとんどありません。

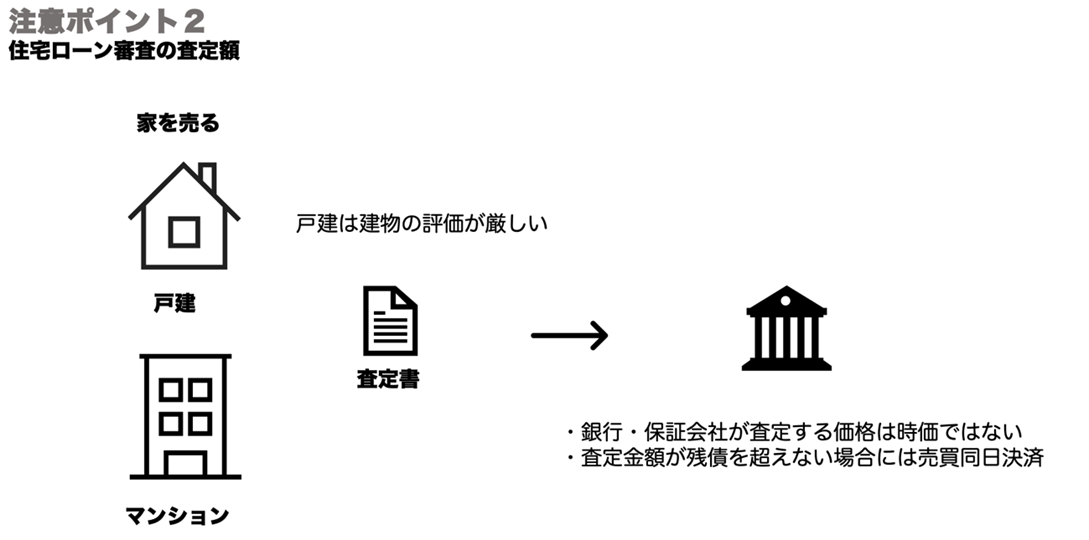

そしてここで注意しなければならないのが、不動産業者が出す査定金額と、住宅ローン審査の際の金融機関が査定する金額が異なる場合があるということです。

金融機関は、保証会社が独自に査定する評価から売却予想金額を割り出します。都心のマンションでは不動産会社の出す査定書とさほどかけ離れてはいないのですが、戸建住宅、特に中古の建物の評価は保証会社の査定のほうがかなり低く算定されるケースが多いのです。

そうすると、不動産会社の査定では売却金額が住宅ローン残債を上回っていて問題がなかったのに、金融機関の査定では逆に残債に届かなかったということが起こりうるのです。

例えば、次のようなケース。

<ローン残債が4,000万円の家の場合>

- 一般的な売却査定金額:6,500万円 =300万円手元に残る

- 金融機関による査定金額:6,000万円 =200万のローンが残る

わずか500万円の差であっても、ローン残債が残るかどうかで大きな違いが出てくるのです。

そのため今の住宅ローンの残債と銀行の評価金額に大きな差がある場合、金融機関を良く吟味して進めなければなりません。

例えばM銀行では、保証会社が査定した家の評価金額の80%がローン残債の1.2倍以内であれば、新しく組むローンの返済比率に今の残債を組み込まないとしています。

ちょっとややこしいですが、つまりこういうことです。

- 金融機関による家の査定金額:6,000万円

- その80%=4,800万円(これが基準となる)

- ローン残債が4,000万円の場合:4,000✕1.2=4,800万円となり、審査に影響なし

- ローン残債が4,500万円の場合:4,500✕1.2=5,400万円となり、条件が悪くなる

この条件づけが各銀行によって異なるため、ローン残債と家の売却金額が近い場合は金融機関をしっかり見極める必要があるというわけです。

ローン残債が家の査定金額の60%以下なら、ほぼどの金融機関でも大丈夫。逆に60%を超える場合は、一番条件の良い金融機関を探す必要が出てくるでしょう。

注意ポイント②:売却価格が住宅ローン残債を下回っている場合

では、売却価格がローン残債を下回る、つまり不足している場合はどうするか?

不動産会社の査定と、金融機関の査定が異なる場合があるというのは、上で述べた通り。特に戸建住宅は査定が難しく、差が出がちです。

その上、金融機関の査定は時価ではないということも念頭に置かなければなりません。

家を査定する方法は色々とあるのですが、例えば「原価法」による査定は次のようになっています。

<原価法による家の査定方法>

- 再調達原価(総面積✕単価)÷耐用年数✕残存年数(耐用年数-築年数)

この査定方法によると、築年数が古ければ古いほど、単純にそれだけで査定額が低くなってしまいます。家の基本性能がどれほど高くても、評価の対象とはならないわけです。

もちろん長く住んでいればそれだけ住宅ローンの残債も少なくなっているわけですが、それ以上に家の売却価格が低いということも十分にありうるわけです。

ただし売却価格がローン残債を下回っている場合でも、新規の住宅ローンを組むことは可能。ただしその場合は、新規物件の決済日同日に現在居住している物件の決済を済まさなければならない、という条件が付されることがあります。

残債の不足分を現金で用意できるのであれば問題ありませんが、そうでない場合は購入先行での住替えを諦めなくてはならない場合もあるということです。しかし、それは避けたい。どうするか?

金融機関もそのことをよく知っています。今の家を売却してから新しい家を探すというのはリスキーでコストも高くつくため、金融機関の中には希望する物件が見つかったら自宅を、指定する買取業者に買い取ってもらうという提案を行うことがあります。その上、実際に引っ越すのは新しい家の引き渡し後でも良いという条件で。これなら購入先行での住替えという希望も叶うことになります。

でも、ちょっと待って下さい。

家を買い取った業者は、その家を再度販売することになります。そのため業者としては利益を出すために、どうしても相場よりも安い金額で買い取ることになるわけです。そうすると売却金額が下がり、ローン残債がさらに増えてしまいます。あまり賢明な決定とは言えないかもしれません。

また別の方法としては、これも上で述べた「住み替えローン」というのもあります。ローンの残債分を新規の住宅ローンに組み合わせるわけですね。

ただそうすると、金利が上がってしまってトータルのコストが嵩んでしまうことも十分にありえます。

そのため住宅ローン残債が売却金額を上回ってしまう場合は、金融機関を変更して審査し直すか、売却先行の住み替えへの変更も含めて検討するのが良いかもしれません。

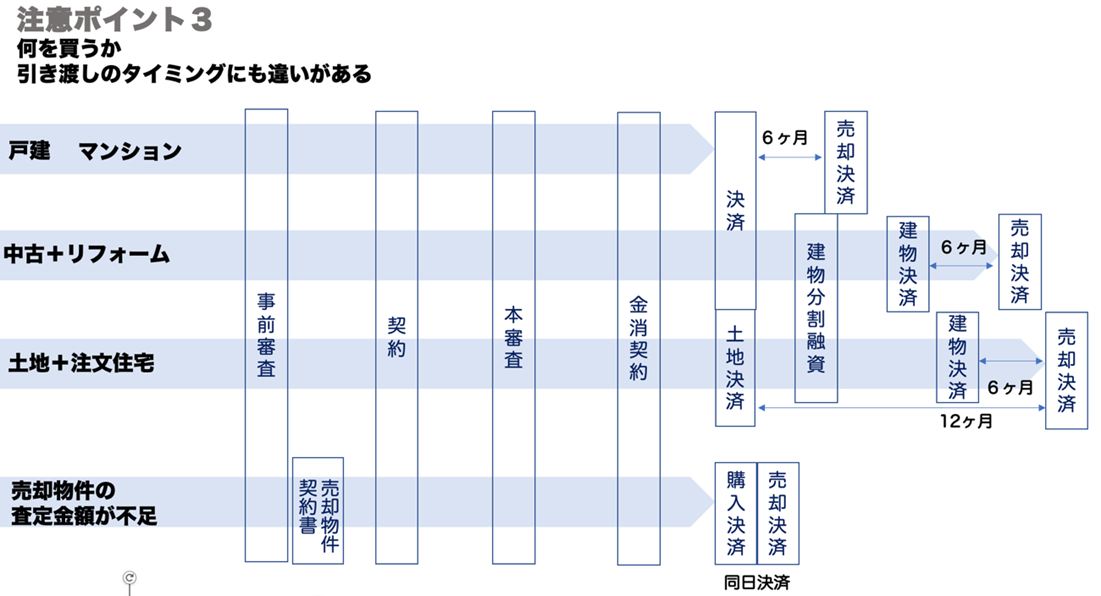

注意ポイント③:スケジュール

購入先行の家の住み替えの場合、新規物件を購入して決済した後、半年以内に今の家を売却してローン残債を完済してください、という条件がつくのが一般的です。

購入した家が新築もしくはリフォームの必要がない中古物件であれば、問題ありません。用意が整い次第、すぐに引っ越せばよいわけですから。

しかし、大掛かりなリフォームが必要な中古物件に住み替える場合は、スケジュールに注意しなければなりません。

新しい物件の決済後、半年以内にリフォームを完了させるというのは特別に難しいわけではありません。しかし、売却の方はどうでしょうか?

新規物件のリフォーム中は、当然ながら今の家に住み続ける必要があります。その間に売却を進めようとなると、当然ですが希望者の内見も受け入れなければなりません。内見ではクローゼットの中まで見られることになりますし、毎週末ごとにスケジュールが抑えられる覚悟も必要。売却が決まるまで、かなりのストレスとなるでしょう。

また生活感の残る家と、きれいに片付いた家とでは、やはり内見する人の印象も大きく異なります。実際の売却価格にも影響する可能性がありますから、やはり引っ越し後に売却の手続きを行うのがベター。

そのため、購入物件の決済から売却物件の完済までの期間もあらかじめ確認して、金融機関を選択する必要があるというわけです。

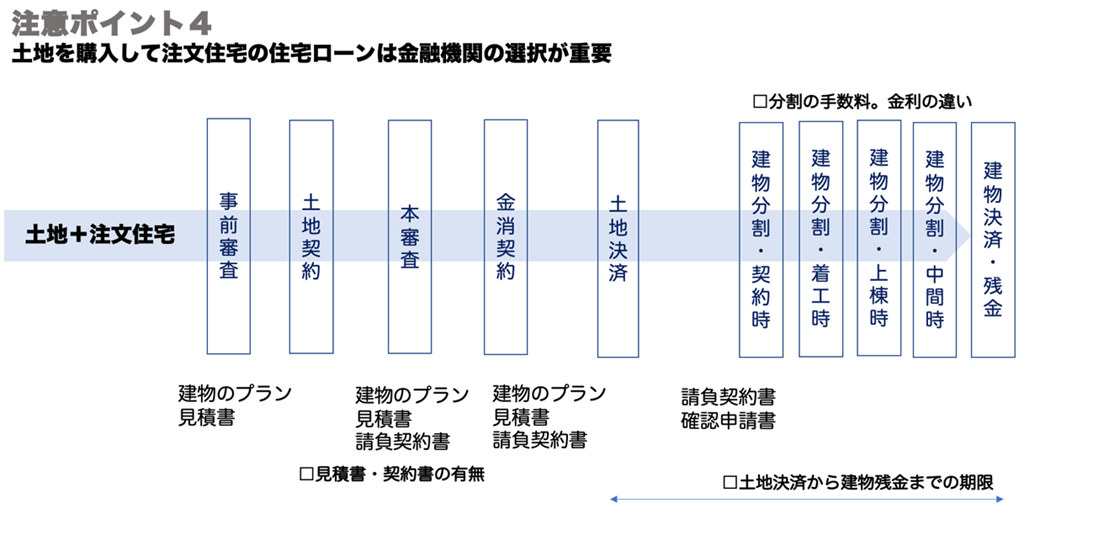

注意ポイント④:土地の購入&注文住宅建築時の住宅ローン

上の図からも分かる通り、土地を購入して注文住宅を建てる場合は条件もさらに厳しくなります。新しく家を建てるので時間がかかるのは当然ですが、それぞれの決済のスケジューリングが大きく影響してくるからです。

売却物件の完済の期日も重要ですが、新規購入物件の決済日の見極めが重要。建築費を分割で借り入れる場合などは金融機関によって条件が異なりますし、建築会社によっても支払い方法はバラバラ。さらには金融機関の事前審査の段階でプランや見積もりが必要であったり、本審査で請負契約書が必要な場合もあるため、それぞれの契約方法やタイミングもしっかり見極める必要があるのです。

実際、土地を購入しても引き渡しまで1ヶ月から2ヶ月ほどかかることはザラで、土地の引き渡し直後に建物の請負契約書を結ぶよう迫られることも多い。土地の引き渡しに時間がかかっているため早く契約して着工に進みたいところですが、焦りは厳禁。大手ハウスメーカーなどのように仕様が決まっていて施工主も慣れていれば問題ありませんが、土地を購入して注文住宅を建てる場合は契約にもじっくりと時間をかけるのが望ましいからです。

そのため、土地の購入&注文住宅建築の住み替え時には、事前の金融機関の選択が非常に重要になります。ただでさえ時間がかかるのに、審査を一からやり直しなんてことになったら目も当てられません。

しっかりとした金融機関だけではなく、工事を請け負う建築会社さん、そしてプランも決めておくのが良いでしょう。

家の住み替え時の一番の対処方法とは?

このように、家を住み替える場合には、考えるべきいくつかの注意点が存在します。

しかし、考え方自体はシンプル。

- 自宅を査定する

- 売却価格がローン残債を上回り、購入希望物件が新築もしくはリフォームの必要がなければ問題なし

- 売却価格がローン残債を下回る場合は一度信頼できる不動産エージェントに相談する

- 新しく購入する家が中古住宅でリフォームが必要な場合、もしくは土地を購入して注文住宅を建てる場合も信頼できる不動産エージェントに相談する

今住んでいる家の売却価格がローン残債を上回る場合は、特に大きな問題はありません。新規の住宅ローンもすぐに組めるでしょう。お気に入りの物件を探し、金融機関に住宅ローンの審査を申請し、購入と引っ越しの準備を進める。

しかし、家の売却価格がローン残債を下回る場合は、注意が必要です。金融機関ごとに住宅ローンの条件や査定方法も異なりますから、信頼できる不動産のプロ、つまり不動産エージェントに相談することをおすすめします。同じく、購入する物件がリフォームの必要な中古住宅だったり、土地を購入して注文住宅を建てる場合にも、ぜひ不動産エージェントに相談してください。決済や引き渡しのタイミングも複雑になってきますから、プロに任せたほうが安心。何しろ家を買うのも引っ越すのも、ただでさえストレスがかかるもの。住宅ローンなどの面倒なことは、プロの不動産エージェントに投げちゃえば良いのです。

結論:家の住み替え時には信頼できる不動産エージェントを探すことから始めるべし!

不動産エージェントは、皆さんの家の住替えもしっかりサポートいたします。

この記事を書いた人

不動産エージェント 藤木 賀子

スタイルオブ東京(株)代表。

25歳で建築業界に入り、住宅・店舗・事務所・外構の営業・設計から施工まですべてを経験。

世界の建築に興味があり、アジア・北米を中心に建築を見て回り、いい家を追求すべく世界の家を研究。結果、いい家とは『お客様の価値観』にあることに気づき、自分が作るよりお客様の代理人としてお客様の想いを可視化・具現化・実現化することが出来る不動産プロデュースの道に。

これまでの経験とスキルを、不動産エージェントとして活躍したい人に向けて発信中。

≪不動産エージェントに興味があるかたはこちらからご相談ください≫